Анализ показателей финансовой устойчивости

Среднесписочная численность работников предприятия составила в 2019 г. 262 человек. Списочная численность на 01.01.2013 г. 264 человека.

В соответствии с решением собрания акционеров ПАО «ДАЛЬ» 19.10.2008 г. (протокол № 52) были одобрены две крупных сделки:

- - привлечение процентного займа от ОАО «Нефтяная компания» «Роснефть» на пополнение оборотных средств в размере до 150 000 тыс. руб. под 8,5% годовых;

- - увеличение доли ПАО «ДАЛЬ» в совместно созданном имуществе по договору о совместном строительстве (простом товариществе) Новокуйбышевской промывочно-пропарочной станции №А052-56/8678 от 07.05.2016 г. Полученные в соответствии с договором о предоставлении займа денежные средства в сумме 146 000 тыс. руб. были использованы на выплату компенсации конкурсному управляющему ОАО НК «ЮКОС» вместо выдела доли в натуре.

Однако следует отметить, что даже при негативном влиянии на отчетность, сложившейся в 2019 г. объективной ситуации, фактические доходы по всем видам деятельности составили 265850 тыс. руб., что меньше показателя финансового плана на 0,5% (на 1347 тыс.руб.), а расходы 155477 тыс. руб., уменьшились по итогам года на 8,5% (на 14466 тыс.руб.). При этом чистая прибыль составила 86 252 тыс. руб., что на 13,8% превышает утвержденные годовым общим собранием акционеров 30.11.2019 г. плановые показатели на 2019 г. Указанные валовые показатели положительно характеризуют организацию производственных процессов, их рентабельность и работу менеджмента предприятия.

В табл. 3 приведена динамика основных технико-экономических показателей деятельности ПАО «ДАЛЬ» за последние 3 года.

Таблица 3

Динамика основных технико-экономических показателей ПАО «ДАЛЬ» в 2017-2019 гг.

Показатель |

2017 г. |

2018 г. |

Темп прироста к пред. г., % |

2019 г. |

Темп прироста к пред. г., % |

Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. |

171465 |

188349 |

9,8 |

216166 |

14,8 |

Средняя численность персонала, чел. |

278 |

261 |

-6,1 |

262 |

0,4 |

Выработка на 1 чел., тыс. руб. |

617 |

722 |

17,0 |

825 |

14,3 |

Среднегодовая стоимость основных производственных фондов, тыс. руб. |

108134 |

113802 |

5,2 |

121932 |

7,1 |

Фондоотдача, руб. |

1,58 |

1,65 |

4,4 |

1,77 |

7,3 |

Себестоимость проданных товаров, продукции, работ, услуг |

106583 |

114486 |

7,4 |

129280 |

12,9 |

Затраты на 1 рубль выручки, руб. |

0,62 |

0,61 |

-1,6 |

0,60 |

-1,6 |

Прибыль (убыток), тыс. руб. |

56422 |

63093 |

11,8 |

86252 |

36,7 |

Рентабельность, руб. |

0,33 |

0,34 |

0,0 |

0,40 |

21,2 |

На основе данных табл. 3 следует отметить, что в течение 2017-2019 гг. выручка ПАО «ДАЛЬ» растет, так в 2018 г. ее прирост был на уровне 9,8%, а в 2019 г. 14,8%, в 2019 г. показатель выручки составил 216166 тыс. руб.

Анализ финансовой устойчивости организации

Средняя численность персонала за рассматриваемый период несколько снизилась и составила в 2019 г. 262 человека. При этом, благодаря росту выручки, выработка на 1 человеке за 2017-2019 гг. растет и к 2019 г. составила 825 тыс. руб. на человека.

Следует отметить рост среднегодовой стоимости основных производственных фондов, денежная оценка которых в 2019 г. составила 121932 тыс. руб. За счет роста выручки и не смотря на рост основных производственных фондов фондоотдача также растет и в 2019 г. составляет 1,77 руб., что говорит об эффективном использовании производственных фондов в ПАО «ДАЛЬ».

На ряду с ростом выручки растет также и себестоимость проданных товаров, продукции, работ и услуг ПАО «ДАЛЬ». Себестоимость продукции в 2019 г. составила 129280 тыс. руб., что выше уровня 2018 г. на 12,9%, При этом темп прироста себестоимости ниже темпа прироста выручки, благодаря чему затраты на 1 рубль выручки снижаются и в 2019 г. составляют 60 коп. 1 руб. выручки.

Прибыль ПАО «ДАЛЬ» также имеет тенденцию ежегодного роста, так в 2018 г. прирост составил 11,8%, а в 2019 г. – 36,7%, что позволило предприятию получить прибыль в 2019 г. в размере 86252 тыс. руб. Благодаря росту прибыли общая рентабельность деятельности ПАО «ДАЛЬ» растет и в 2019 г. составляет 40%.

В соответствии с Бухгалтерским балансом ПАО «ДАЛЬ» за 2019 г. проанализируем динамику актива и пассива баланса предприятия.

В табл. 4 отражена динамика актива баланса ПАО «ДАЛЬ» в 2017-2019 гг. На 31.12.2019 г. имущество ПАО «ДАЛЬ» составило 564 205 тыс. руб., что на 29 038 тыс. руб. больше, чем на начало 2019 года.

Анализ платежеспособности и финансовой устойчивости

При этом объем основного капитала увеличился на 12 545 тыс. руб. и составил 389 854 тыс. руб.

Сумма незавершенного строительства уменьшилась по сравнению с аналогичным отчетным периодом прошлого года на 2 882 тыс.руб. и составила 49 тыс.руб., за счет выполненной оплаты ж.д. тарифа в конце года за отправление собственных вагонов в ремонт на Саранском ВРЗ. Доля незавершенного строительства в объеме основного капитала - 0,0001%.

Объем оборотного капитала увеличился к началу года на 16 493 тыс. руб. и на 31.12.2019 г. составил 174 351 тыс. руб. Изменения произошли за счет увеличения краткосрочных финансовых вложений на 36 256 тыс. руб., снижения денежных средств на расчетном счете на 23 647 тыс. руб., снижения дебиторской задолженности на 2669 тыс. руб., увеличения запасов материалов на 6922 тыс. руб. В целом, следует отметить, что в составе активов наибольшая доля приходится на внеоборотные активы, которые составляют 69% к итогу баланса.

Таблица 4

Динамика актива баланса ПАО «ДАЛЬ» в 2017-2019 гг., тыс. руб.

Наименование |

2017 г. |

2018 г. |

Абс. прирост, тыс. руб. |

Темп роста, % |

2019 г. |

Абс. прирост, тыс. руб. |

Темп роста, % |

Нематериальные активы |

0 |

357 |

357 |

100,0 |

321 |

-36 |

89,9 |

Основные средства |

110958 |

116647 |

5689 |

105,1 |

127217 |

10570 |

109,1 |

Финансовые вложения (оборотные) |

260024 |

260024 |

0 |

100,0 |

260024 |

0 |

100,0 |

Отложенные налоговые активы |

403 |

281 |

-122 |

69,7 |

2292 |

2019 |

815,7 |

Запасы |

6091 |

7293 |

1202 |

119,7 |

14141 |

6848 |

193,9 |

Дебиторская задолженность |

38971 |

41458 |

2487 |

106,4 |

38499 |

-2959 |

92,9 |

Финансовые вложения (внеоборотные) |

74842 |

78012 |

3170 |

104,2 |

114268 |

36256 |

146,5 |

Денежные средства и денежные эквиваленты |

1365 |

30472 |

29107 |

2232,4 |

6825 |

-23647 |

22,4 |

Прочие оборотные активы |

199 |

913 |

714 |

458,8 |

618 |

-295 |

67,7 |

В 2019 г. по сравнению с 2018 г. рост произошел в основном по отложенным налоговым активам на 815,7% (2019 тыс. руб.), запасам на 193,9% (6848 тыс. руб.), финансовым вложениями на 146,5% (36256 тыс. руб.).

В табл. 5 отразим динамику пассива баланса ПАО «ДАЛЬ» в 2017-2019 гг. Пассивная часть баланса характеризуется сохранившимися, по сравнению с прошлым годом, удельными весами собственного капитала и долгосрочных и краткосрочных обязательств. В 2018 г. собственный капитал составлял 314153 тыс. руб. - 59% к балансу, а в 2019 г. 349021 тыс. руб. – 62% к балансу.

Таблица 5

Динамика пассив баланса ПАО «ДАЛЬ» в 2017-2019 гг., тыс. руб.

Наименование |

2017 г. |

2018 г. |

Абс. прирост, тыс. руб. |

Темп роста, % |

2019 г. |

Абс. прирост, тыс. руб. |

Темп роста, % |

Уставный капитал |

16950 |

16950 |

0 |

100,0 |

16950 |

0 |

100,0 |

Резервный капитал |

848 |

848 |

0 |

100,0 |

848 |

0 |

100,0 |

Нераспределенная прибыль |

282277 |

296355 |

14078 |

105,0 |

331223 |

34868 |

111,8 |

Отложенные налоговые обязательства |

1435 |

1887 |

452 |

131,5 |

2268 |

381 |

120,2 |

Заемные средства |

174319 |

190349 |

16030 |

109,2 |

187438 |

-2911 |

98,5 |

Кредиторская задолженность |

15284 |

26959 |

11675 |

176,4 |

23673 |

-3286 |

87,8 |

Оценочные обязательства |

1740 |

1819 |

79 |

104,5 |

1805 |

-14 |

99,2 |

На долгосрочные и краткосрочные обязательства приходится 38% баланса. При этом следует отметить, что 88% от указанных обязательств (187438 тыс. руб.) составляет сумма займа у ОАО НК «Роснефть», направленного по решению акционеров на увеличение доли ПАО «ДАЛЬ» в простом товариществе и в т.ч. проценты 56657 тыс. руб., а 12% (23673 тыс.руб.) - текущая кредиторская задолженность.

Анализ оценки финансовой устойчивости

На основе данных табл. 5 следует отметить, что, если в 2018 г. практически по всем показателям пассива баланса ПАО «ДАЛЬ» была динамика роста, то в 2019 году, наоборот снижения. Так в 2018 г. нераспределенная прибыль выросла на 5% (14078 тыс. руб.), а в 2019 г. на 11,8% (34868 тыс. руб.).

В 2018 г. отложенные налоговые обязательства увеличились на 31,5% (452 тыс. руб.), а в 2019 г. на 20,2% (-384 тыс. руб.). В 2018 г. заемные средства выросли на 9,2% (16030 тыс. руб.), а в 2019 г. снизились на 1,5% (-2911 тыс. руб.). В 2018 г. оценочные обязательства ПАО «ДАЛЬ» выросли на 4,5% (79 тыс. руб.), а в 2019 г. снизились на 0,8% (-14 тыс. руб.).

По данным бухгалтерской отчетности – Отчет о прибылях и убытках (Приложение 4 и 5) выручка от реализации работ, услуг, товаров составила 216166 тыс. рублей, что на 27817 тыс. рублей больше, чем в 2018 году, рост 14,7%. Себестоимость оказанных услуг за 2019 г. составила 129 280 тыс. рублей, что выше показателей прошлого 2018 года на 14794 тыс. рублей, рост расходов составил 12,9% за счет увеличения цен на основные энергоносители и материалы. Отразим тенденцию в табл. 6.

Таблица 6

Динамика финансовых результатов ПАО «ДАЛЬ» в 2017-2019 гг., тыс. руб.

Наименование |

2017 г. |

2018 г. |

Абс. прирост, тыс. руб. |

Темп роста, % |

2019 г. |

Абс. прирост, тыс. руб. |

Темп роста, % |

Выручка |

171465 |

188349 |

16884 |

109,8 |

216166 |

27817 |

114,8 |

Себестоимость |

106583 |

114486 |

7903 |

107,4 |

129280 |

14794 |

112,9 |

Валовая прибыль |

64882 |

73863 |

8981 |

113,8 |

86886 |

13023 |

117,6 |

Прибыль от продаж |

64882 |

73863 |

8981 |

113,8 |

86886 |

13023 |

117,6 |

Проценты к получению |

4381 |

66 |

-4315 |

1,5 |

27 |

-39 |

40,9 |

Проценты к уплате |

13977 |

16030 |

2053 |

114,7 |

12318 |

-3712 |

76,8 |

Прочие доходы |

54823 |

37053 |

-17770 |

67,6 |

49612 |

12559 |

133,9 |

Прочие расходы |

36458 |

14445 |

-22014 |

39,6 |

13837 |

-608 |

95,8 |

Текущий налог на прибыль |

15778 |

16675 |

897 |

105,7 |

25387 |

8712 |

152,2 |

Чистая прибыль |

56422 |

63093 |

6671 |

111,8 |

86252 |

23159 |

136,7 |

Прибыль от основных видов деятельности (до налогообложения) составила 110 373 тыс. рублей, на 37% больше аналогичного показателя 2018 г. Динамику прибыли можно признать удовлетворительной.

Показатели рентабельности деятельности предприятия отразим в табл. 7.

Пример анализа финансовой устойчивости

Показатели рентабельности основной деятельности, продаж, собственного капитала, характеризующие производственную и коммерческую деятельность предприятия, в конечном счете показывают тенденцию к сохранению стабильных величин. Следует признать положительным результатом работы ПАО «ДАЛЬ» в 2019 г. по основным видам деятельности: подготовке цистерн и оказанию транспортных услуг.

Таблица 7

Показатели рентабельности деятельности ПАО «ДАЛЬ» в 2018-2019 гг.

Наименование показателей |

2018 г. |

2019 г. |

Отклонение в % |

1) Рентабельность основной деятельности |

64,5 |

67,2 |

+4% |

2) Рентабельность продаж |

39,2 |

40,2 |

+2,5% |

3) Рентабельность оборотного капитала |

39,1 |

49,5 |

+26,5% |

4) Рентабельность совокупных активов |

13,7 |

19,1 |

+39% |

5) Рентабельность внеоборотных активов |

16,7 |

15,6 |

-0,06% |

6) Рентабельность собственного капитала |

31,6 |

25,8 |

-18,9% |

Рентабельность оборотного капитала, рентабельность основной деятельности, продаж, совокупных активов, выросла по сравнению с 2018 г. Данный факт оказал прямое и непосредственное влияние на рассмотренные далее показатели ликвидности баланса. Возникновение краткосрочных пассивов в объеме 130781 тыс. руб. (остаток займа) при неадекватном увеличении быстро реализуемых активов привело к возникновению неликвидности баланса.

Оценка финансовой устойчивости ПАО «ДАЛЬ» в 2017-2019 гг.

Для оценки финансовой устойчивости ПАО «ДАЛЬ» в 2017-2019 гг. воспользуемся методикой, предложенной В.Д. Герасимовой и Е.М. Пименовой.

Оценка финансовой устойчивости осуществляется на основе агрегированного баланса ПАО «ДАЛЬ» за указанный период в соответствии со схемой, отражаемой формулами (1) и (2). Построим агрегированный баланс ПАО «ДАЛЬ» за 2017-2019 гг. (табл. 8).

Анализ финансовой устойчивости баланса

На основе данных табл. 8 определим наличие и достаточность собственного капитала ПАО «ДАЛЬ» в 2017-2019 гг.

В соответствии с формулой (3), (4) и (5) произведем расчет РСК, ЧА и разницы реального собственного капитала и уставного капитала.

Рассчитаем реальный собственный капитал:

РСК2017 = 300075 + 0 + 0 = 300075 тыс. руб.

РСК2018 = 314153 + 0 + 0 = 314153 тыс. руб.

РСК2019 = 349021 + 0 + 0 = 349021 тыс. руб.

Таблица 8

Баланс ПАО «ДАЛЬ» за 2017-2019 г. в агрегированном виде, тыс. руб.

Актив |

2017 г. |

2018 г. |

2019 г. |

Пассив |

2017 г. |

2018 г. |

2019 г. |

1. Внеоборотные активы (F) |

371385 |

377309 |

389854 |

4. Капитал и резервы (Ис) |

300075 |

314153 |

349021 |

2. Оборотные активы (Ra) |

121468 |

157858 |

174351 |

5. Долгосрочные пассивы (Кт) |

1435 |

1887 |

2268 |

В том числе |

6091 |

7293 |

14141 |

6. Краткосрочные пассивы (Kt) |

191343 |

219127 |

212916 |

2.2. Дебиторская задолженность и прочие активы (ra) |

39170 |

42081 |

39117 |

В том числе: |

174319 |

190349 |

187438 |

2.3. Денежные средства и краткосрочные финансовые вложения (d) |

76207 |

108484 |

121093 |

6.2. Кредиторская задолженность и прочие пассивы (rn) |

17024 |

28778 |

25478 |

Баланс (B) |

492853 |

535167 |

564205 |

Баланс (B) |

492853 |

535167 |

564205 |

Рассчитаем чистые активы:

ЧА2017 = (371385 + 121468) – (1435 + 191343 – 0) = 300075 тыс. руб.

ЧА2018 = (377309 + 157858) – (1887 + 219127 – 0) = 314153 тыс. руб.

ЧА2019 = (389854 + 174351) – (2268 + 212916 – 0) = 349021 тыс. руб.

Рассчитаем разницу реального собственного капитала и уставного капитала:

РСК2017 – УК2017 = 300075 – 16950 = 283125 тыс. руб.

РСК2018 – УК2018 = 314153 – 16950 = 297203 тыс. руб.

РСК2019 – УК2019 = 349021 – 16950 = 332071 тыс. руб.

В табл. 9 отразим полученные результаты.

Анализ состояния финансовой устойчивости

На основе данных табл. 9 следует отметить, что в 2017 г. разница реального и собственного капитала и чистых активов составила 283125 тыс. руб., в 2018 г. данный показатель составил 297203 тыс. руб., что выше показателя предыдущего года на 14078 тыс. руб., а в 2019 г. разница составила 332071 тыс. руб., что выше показателя 2018 г. на 34868 тыс. руб. Таким образом, в течение 2017-2019 г. разница между реальным собственным капиталом и чистыми активами положительная, поэтому по признаку наличия и достаточности собственного капитала финансовое состояние ПАО «ДАЛЬ» следует признать устойчивым.

Таблица 9

РСК, ЧА и разницы реального собственного капитала и уставного капитала, тыс. руб.

Показатель |

2017 г. |

2018 г. |

Абс. разн., |

2019 г. |

Абс. разн., |

Реальный собственный капитал (РСК) |

300075 |

314153 |

0 |

349021 |

0 |

Чистые активы (ЧА) |

300075 |

314153 |

0 |

349021 |

0 |

Разница реального собственного капитала и уставного капитала |

283125 |

297203 |

14078 |

332071 |

34868 |

На основе данных табл. 8 определим степень обеспеченности запасов источниками их формирования ПАО «ДАЛЬ» в 2017-2019 гг. по ряду показателей.

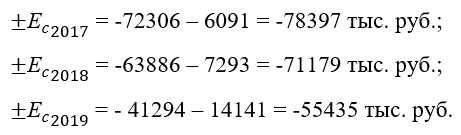

1. Наличие собственных оборотных средств:

Ес2017 = 3000075 - (371385 + 996) = -72306 тыс. руб.;

Ес2018 = 314153 - (377309 + 730) = -63886 тыс. руб.;

Ес2019 = 349021 - (389854 + 461) = -41294 тыс. руб.;

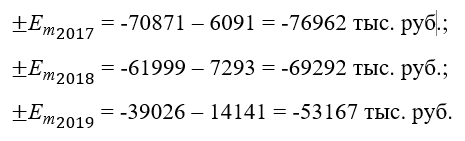

2. Наличие собственных и долгосрочных заемных источников формирования запасов:

Ет2017 = (300075 + 1435) – (371385 + 996) = -70871 тыс. руб.;

Ет2018 = (314153 +1887) - (377309 + 730) = -61999 тыс. руб.;

Ет2019 = (349021 + 2268) - (389854 + 461) = -39026 тыс. руб.;

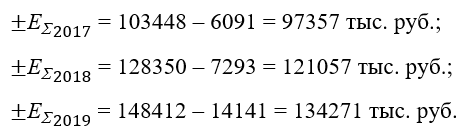

3. Общая величина основных источников формирования запасов:

ЕΣ2017 = (300075 + 1435 + 174319) – (371385 + 996) = 103448 тыс. руб.;

ЕΣ2018 = (314153 +1887 + 190349) - (377309 + 730) = 128350 тыс. руб.;

ЕΣ2019 = (349021 + 2268 + 187438) - (389854 + 461) = 148412 тыс. руб.;

Анализ коэффициентов финансовой устойчивости

Показателям наличия источников формирования запасов соответствуют показатели обеспеченности запасов источниками их формирования:

1. Недостаток собственных оборотных средств для формирования запасов:

2. Недостаток собственных и долгосрочных заемных источников формирования запасов (формула расчета 11):

3) Излишек общей величины основных источников для формирования запасов (формула расчета 12):

Оценим финансовое состояние ПАО «ДАЛЬ» с точки зрения ликвидности и платежеспособности. Рассчитав группы активов по формулам (19-22) и группы пассивов по формулам (23-26), построим таблицу, отражающую ликвидность баланса ПАО «ДАЛЬ» в 2017-2019 гг. (табл. 11).

Таблица 11

Ликвидность баланс ПАО «ДАЛЬ» в 2017-2019 г., тыс. руб.

Актив |

2017 г. |

2018 г. |

2019 г. |

Пассив |

2017 г. |

2018 г. |

2019 г. |

А1 |

76207 |

108484 |

121093 |

П1 |

17024 |

28778 |

25478 |

А2 |

39170 |

42081 |

39117 |

П2 |

191343 |

219127 |

212916 |

А3 |

6091 |

7293 |

14141 |

П3 |

1435 |

1887 |

2268 |

А4 |

371385 |

377309 |

389854 |

П4 |

300075 |

314153 |

349021 |

Таким образом, в 2017-2019 г. отношение актива и пассива баланса выглядит следующим образом:

А1 > П1;

А2 < П2;

А3 > П3;

А4 > П4.

На основании полученных отношений, следует отметить, что на протяжении 2017-2019 гг. ликвидность ПАО «ДАЛЬ» не является абсолютной. В балансе предприятия не достаточно быстрореализуемых активов (дебиторская задолженность и прочие активы) для того, чтобы покрыть краткосрочные пассивы (краткосрочные кредиты и заемные средства). В данном случае наблюдается текущая ликвидность, которая опять же связана с крупным с процентным займом от ОАО «Нефтяная компания» «Роснефть» на пополнение оборотных средств.

В рамках углубленного анализа платежеспособности предприятия произведем расчет относительных показателей ликвидности актива баланса, различающихся набором ликвидных средств.

Анализ показаталей финансовой устойчивости предприятия

На основе полученных данных построим таблицу, отражающую относительные показатели ликвидности ПАО «ДАЛЬ» (табл. 12).

Таблица 12

Относительных показатели ликвидности актива баланса ПАО «ДАЛЬ» в 2017-2019 гг., руб.

Показатель |

Норма |

2017 г. |

2018 г. |

2019 г. |

Темп прироста базисный, % |

Темп прироста цепной, % |

||

2018 г. |

2019 г |

2018 г. |

2019 г |

|||||

Коэффициент абсолютной ликвидности |

0,2 |

0,3983 |

0,4951 |

0,5688 |

24,3 |

42,8 |

24,3 |

14,9 |

Коэффициент критической ликвидности |

1 |

0,6030 |

0,6872 |

0,7525 |

14,0 |

24,8 |

14,0 |

9,5 |

Коэффициент текущей ликвидности |

2 |

0,2048 |

0,1921 |

0,1838 |

-6,2 |

-10,3 |

-6,2 |

-4,3 |

Таким образом, коэффициент абсолютной ликвидности указывает на то, что ПАО «ДАЛЬ» за счет имеющихся денежных средств и краткосрочных финансовых вложений, реализуемых быстро в случае надобности могло погасить в 2017 г. 39,4%, в 2018 г. – 49,5%, а в 211 г. – 56,9% задолженности предприятия. Коэффициент в течение всего анализируемого периода имеет значение больше нормативного, что говорит о ликвидности баланса предприятия по данному показателю. Так прирост коэффициента абсолютной ликвидности в 2018 г. составил 24,3%, а в 2019 г. – 14,9%; прирост коэффициента критической ликвидности составил в 2018 г. – 14,0%, а в 2019 г. – 9,5%; прирост коэффициента текущей ликвидности составил в 2018 г. – (-6,2)%, а в 2019 г. – (-4,3%).

Коэффициент критической ликвидности указывает на то, что ПАО «ДАЛЬ» в ближайшей перспективе при условии своевременного расчетов с дебиторами способно погасить текущую задолженность в 2017 г. на 60,3%, в 2018 г. – на 68,7%, а в 2019 г. – на 75,2%. Коэффициент в течение всего анализируемого периода ниже нормы, что говорит о неликвидности баланса по этому показателю.

Коэффициент текущей ликвидности указывает на то, что платежеспособность ПАО «ДАЛЬ» на период, равный средней продолжительности одного оборота всех оборотных средств в 2017 г. составляла всего 20,5%, в 2018 г. – 19,2%, а в 2019 г. – 18,4%, что говорит о неликвидности баланса по данному показателю.

Проведем анализ и диагностику деловой активности персонала ПАО «ДАЛЬ» с помощью исследования уровня и динамики показателей оборачиваемости капитала, мобильных средств, готовой продукции, дебиторской и кредиторской задолженности.

Определим коэффициент общей оборачиваемости капитала (табл. 13).

Таблица 13

Уровень деловой активности в ПАО «ДАЛЬ» в 2017-2019 гг.

Показатель |

2017 г. |

2018 г. |

2019 г. |

Темп прироста базисный, % |

Темп прироста цепной, % |

||

2018 г. |

2019 г |

2018 г. |

2019 г |

||||

Коэффициент общей оборачиваемости капитала |

0,3573 |

0,3665 |

0,3933 |

2,6 |

10,1 |

2,6 |

7,3 |

Коэффициент оборачиваемости мобильных средств |

1,5905 |

1,3486 |

1,3014 |

-15,2 |

-18,2 |

-15,2 |

-3,5 |

Коэффициент оборачиваемости материальных оборотных средств |

21,8191 |

28,4129 |

20,1704 |

30,2 |

-7,6 |

30,2 |

-29,0 |

Коэффициент оборачиваемости дебиторской задолженности |

5,3332 |

4,7006 |

5,4268 |

-11,9 |

1,8 |

-11,9 |

15,4 |

Средний срок оборота дебиторской задолженности |

68,4393 |

77,6497 |

67,2588 |

13,5 |

-1,7 |

13,5 |

-13,4 |

Коэффициент оборачиваемости кредиторской задолженности |

4,6227 |

8,9174 |

8,5388 |

92,9 |

84,7 |

92,9 |

-4,2 |

Средний срок оборота кредиторской задолженности |

78,9582 |

40,9313 |

42,7461 |

-48,2 |

-45,9 |

-48,2 |

4,4 |

Фондоотдача внеоборотных активов |

0,4609 |

0,5032 |

0,5636 |

9,2 |

22,3 |

9,2 |

12,0 |

Коэффициент оборачиваемости собственного капитала |

0,6311 |

0,6511 |

0,6516 |

3,2 |

3,2 |

3,2 |

0,1 |

Коэффициент устойчивости экономического роста |

0,1557 |

0,1627 |

0,2229 |

4,5 |

43,2 |

4,5 |

37,0 |

На основе данных табл. 13 следует отметить, что в 2017 г. общая оборачиваемость капитала составила 0,3573 руб., в 2018 г. – 0,3665 руб., в 2019 г. – 0,3933 руб., то есть происходит ускорение коэффициента в 2018 г. на 2,6%, а в 2019 г. на 7,3%, что говорит о повышении деловой активности.

На основе данных табл. 13 следует отметить, что в 2017 г. оборачиваемость мобильных средств составила 1,5906 руб., в 2018 г. – 1,3486 руб., в 2019 г. – 1,3014 руб., то есть происходит замедление коэффициента в 2018 г. на 15,2%, а в 2019 г. на 3,5%,, что говорит о повышении потребности ПАО «ДАЛЬ» в оборотных средствах.

На основе данных табл. 13 следует отметить, что в 2017 г. оборачиваемость материальных оборотных средств составила 21,8191 руб., в 2018 г. – 28,4129 руб., в 2019 г. – 20,1704 руб., то есть в 2018 г. ПАО «ДАЛЬ» снизила производственные запасы и затраты, что повлекло рост их оборачиваемости на 30,2%, а в 2019 г., на предприятии снова происходит рост затрат на производство, что снижает оборачиваемость материальных оборотных средств на 29%.

На основе данных табл. 13 следует отметить, что в 2017 г. оборачиваемость дебиторской задолженности составила 5,3332 руб., а кредиторской задолженности – 4,6227 руб., в 2018 г. оборачиваемость дебиторской задолженности – 4,7006 руб., кредиторской – 8,9174 руб., в 2019 г. оборачиваемость дебиторской задолженности – 5,4268 руб., а кредиторской – 8,5388 руб., что говорит о том, что в 2017 г. кредиторская задолженность была меньше дебиторской задолженности, в 2018 г. тенденция изменилась, в результате ПАО «ДАЛЬ» стало получать меньше кредитных средств, при этом реализуя в кредит свои услуги и продукцию.

Аналогичный вывод можно сделать на основе табл. 13 по срокам оборота дебиторской и кредиторской задолженности. Так в 2018 г. срок погашения дебиторской задолженности растет и составляет 77,6497 дней, в сравнении с 2017 г., когда данный показатель составлял 68,4393 дней, при этом в 2019 г., срок оборачиваемости дебиторской задолженности снова снижается до 67,2588 дней. Оборот кредиторской задолженности наоборот снижается с 78,9582 дней в 2017 г. до 40,9313 дней в 2018 г., а в 2019 г. данный показатель составляет 42,7461 дней, что связано с реструктуризацией кредитных обязательств ПАО «ДАЛЬ» перед ОАО «Нефтяная компания» «Роснефть».

На основе данных табл. 13 следует отметить, что в 2017 г. фондоотдача внеоборотных активов составила 0,4609 руб., в 2018 г. – 0,5032 руб., в 2019 г. – 0,5636 руб., то есть происходит рост эффективности использования основных средств и прочих внеоборотных активов на 9,2% в 2018 г. и на 12,0% в 2019 г.

На основе данных табл. 13 следует отметить, что в 2017 г. коэффициент оборачиваемости собственного капитала составил 0,6311 руб., в 2018 г. – 0,6511 руб., в 2019 г. – 0,6516 руб., то есть происходит незначительное увеличение скорости оборачиваемости собственного капитала на 3,2% в 2018 г. и на 0,1% в 2019 г., что связано в первую очередь с ростом продаж.

Как видно из данных табл. 13, в ПАО «ДАЛЬ» в течение 2017-2019 г. происходит устойчивый экономический рост. Так, если в 2017 г. коэффициент устойчивости экономического роста был равен 0,1557 руб., то в 2018 г. – 0,1627 руб. (на 4,5% выше показателя 2017 г.), а в 2019 г. – 0,2229 руб. (на 37% выше показателя 2018 г.) чистой прибыли оставшейся в распоряжении предприятия после выплаты дивидендов на рубль собственного капитала предприятия.

Следующим этапом оценки деловой активности ПАО «ДАЛЬ» в 2017-2019 г., следует осуществить факторный анализ изменения устойчивости экономического роста. Для расчета исходных факторов, входящих в коэффициент устойчивости экономического роста с помощью моделей (41) и (42) построим таблицу исходных данных (табл. 14).

Таблица 14

Исходные данные для факторного анализа коэффициента устойчивости экономического роста в ПАО «ДАЛЬ» в 2017-2019 гг.

Показатель |

Порядок расчета |

Значения |

||||

2017 г. |

2018 г. |

∆2018 |

2019 г. |

∆2019 |

||

Кр.п |

Пр.п/Пч |

0,7523 |

0,746 |

-0,0063 |

0,8572 |

0,1112 |

Рп |

Пч/Мр |

0,3291 |

0,3350 |

0,0059 |

0,399 |

0,064 |

Коб |

Мр/Ес |

-2,3714 |

-2,9482 |

-0,5768 |

-5,2348 |

-2,2866 |

Кс |

Ес/Rа |

-0,5953 |

-0,4047 |

0,1906 |

-0,2369 |

0,1678 |

Кт.л |

Rа/Kt |

0,6349 |

0,8293 |

0,1944 |

0,9302 |

0,1009 |

Кк |

Kt/В |

0,3883 |

0,3962 |

0,0079 |

0,3774 |

-0,0188 |

Кф.з |

В/Ис |

1,6425 |

1,7036 |

0,0611 |

1,6166 |

-0,087 |

На основе данных табл. 14 произведем факторный анализ изменения коэффициента устойчивости экономического роста (табл. 15).

Таблица 15

Общее влияние коэффициента устойчивости экономического роста по факторам в ПАО «ДАЛЬ» в 2018-2019 гг.

Фактор |

2018 г. |

2019 г. |

∆Ку.р1 |

-0,0014 |

0,0312 |

∆Ку.р2 |

0,0029 |

0,0386 |

∆Ку.р3 |

0,0327 |

0,1051 |

∆Ку.р4 |

-0,0786 |

-0,1705 |

∆Ку.р5 |

0,0391 |

0,0261 |

∆Ку.р6 |

0,0033 |

-0,0120 |

∆Ку.р7 |

0,0060 |

-0,0130 |

∆Ку.р0 |

0,0040 |

0,0055 |

Основываясь на данных табл. 15 можно сделать следующие выводы:

1. В 2018 г. за счет изменения величины прибыли на накопление произошло снижение коэффициента устойчивости экономического роста на 0,0014 руб., а в 2019 г. увеличение данного коэффициента на 0,0312 руб.

2. В 2018 г. за счет изменения уровня рентабельности продаж произошло увеличение коэффициента устойчивости экономического роста на 0,0029 руб., а в 2019 г. увеличение данного коэффициента на 0,0386 руб.

3. В 2018 г. за счет изменения количества оборотов, совершенных собственными оборотными средствами произошло увеличение коэффициента устойчивости экономического роста на 0,0327 руб., а в 2019 г. увеличение данного коэффициента на 0,1051 руб.

4. В 2018 г. за счет изменения степени обеспеченности собственными оборотным средствами произошло снижение коэффициента устойчивости экономического роста на 0,0786 руб., а в 2019 г. снижение данного коэффициента на 0,1705 руб.

5. В 2018 г. за счет изменения ликвидности текущих активов произошло увеличение коэффициента устойчивости экономического роста на 0,0391 руб., а в 2019 г. увеличение данного коэффициента на 0,0261 руб.

6. В 2018 г. за счет изменения доли краткосрочных обязательств в капитале предприятия произошло увеличение коэффициента устойчивости экономического роста на 0,0033 руб., а в 2019 г. снижение данного коэффициента на 0,0120 руб.

7. В 2018 г. за счет изменения степени финансовой зависимости произошло увеличение коэффициента устойчивости экономического роста на 0,0060 руб., а в 2019 г. снижение данного коэффициента на 0,0130 руб.

При этом общее влияние факторов на коэффициент устойчивости экономического роста в 2018 г. увеличило его на 0,0040 руб., а в 2019 г. на 0,0055 руб.

Проведем анализ независимости ПАО «ДАЛЬ» от внешних источников, с помощью системы коэффициентов, отражающих рыночную устойчивость предприятия.

Определим коэффициент автономии ПАО «ДАЛЬ» (формула расчета 51):

Ка_2017 = 300075 / 492853 = 0,6089 руб.;

Ка_2018 = 314153 / 535167 = 0,5871 руб.;

Ка_2019 = 349021 / 564205 = 0,6186 руб.

Определим коэффициент соотношения заемных и собственных средств (формула расчета 52):

Кз.с_2017 = (1435 + 174319) / 300075 = 0,5857 руб.;

Кз.с_2018 = (1887 + 190349) / 314153 = 0,6120 руб.;

Кз.с_2019 = (2268 + 187438) / 349021 = 0,5436 руб.

Определим коэффициент соотношения мобильных и иммобилизованных средств (формула расчета 53):

Км.и_2017 = 121468 / 371385 = 0,3271 руб.;

Км.и_2018 = 157858 / 377309 = 0,4184 руб.;

Км.и_2019 = 174351 / 389854 = 0,4473 руб.

Определим коэффициент маневренности (формула расчета 54):

Км_2017 = (300075 - 371385) / 300075 = -0,2377 руб.;

Км_2018 = (314153 - 377309) / 314153 = -0,2019 руб.;

Км_2019 = (349021 - 389854) / 349021 = -0,1170 руб.

Определим коэффициент обеспеченности запасов и затрат собственными источниками формирования (формула расчета 55):

Ко_2017 = (300075 - 371385) / 6091 = -11,7075 руб.;

Ко_2018 = (314153 - 377309) / 7293 = -8,6599 руб.;

Ко_2019 = (349021 - 389854) / 14141 = -2,8876 руб.

Определим коэффициент имущества производственного назначения (формула расчета 56):

Кп.им_2017 = (371385 + 6091) / 492853 = 0,7659 руб.;

Кп.им_2018 = (377309 + 7293) / 535167 = 0,7187 руб.;

Кп.им_2019 = (389854 + 14141) / 564205 = 0,7161 руб.

Определим коэффициент долгосрочного привлечения заемных средств (формула расчета 57):

Кд.пр_2017 = 1435 / (300075 + 1435) = 0,0048 руб.;

Кд.пр_2018 = 1887 / (314153 + 1887) = 0,0060 руб.;

Кд.пр_2019 = 2268 / (349021 + 2268) = 0,0065 руб.

Определим коэффициент автономии источников формирования запасов (формула расчета 58):

Ка.з_2017 = (300075 - 371385) / (1435 + 174319) = -0,4058 руб.;

Ка.з_2018 = (314153 - 377309) / (1887 + 190349) = -0,3286 руб.;

Ка.з_2019 = (349021 - 389854) / (2268 + 187438) = -0,2153 руб.

На основе полученных данных построим таблицу, отражающую деловую активность ПАО «ДАЛЬ» в целом (табл. 16).

Таблица 16

Уровень независимости ПАО «ДАЛЬ» от внешних источников в 2017-2019 гг.

Показатель |

2017 г. |

2018 г. |

2019 г. |

Темп прироста базисный, % |

Темп прироста цепной, % |

||

2018 г. |

2019 г |

2018 г. |

2019 г |

||||

Коэффициент автономии |

0,6089 |

0,5871 |

0,6186 |

-3,6 |

1,6 |

-3,6 |

5,4 |

Коэффициент соотношения заемных и собственных средств |

0,5857 |

0,6120 |

0,5436 |

4,5 |

-7,2 |

4,5 |

-11,2 |

Коэффициент соотношения мобильных и иммобилизованных средств |

0,3271 |

0,4184 |

0,4473 |

27,9 |

36,7 |

27,9 |

6,9 |

Коэффициент маневренности |

-0,2377 |

-0,2019 |

-0,1170 |

-15,4 |

-50,8 |

-15,4 |

-41,8 |

Коэффициент обеспеченности запасов и затрат собственными источниками формирования |

-11,71 |

-8,66 |

-2,89 |

-26,0 |

-75,3 |

-26,0 |

-66,6 |

Коэффициент имущества производственного назначения |

0,7659 |

0,7187 |

0,7161 |

-6,2 |

-6,5 |

-6,2 |

-0,4 |

Коэффициент долгосрочного привлечения заемных средств |

0,0048 |

0,0060 |

0,0065 |

25,0 |

35,4 |

25,0 |

8,3 |

Коэффициент автономии источников формирования запасов |

-0,4058 |

-0,3286 |

-0,2153 |

-23,5 |

-34,5 |

-23,5 |

-47,0 |

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент автономии составил 0,6089 руб., в 2018 г. – 0,5871 руб., в 2019 г. – 0,6186 руб., то есть в 2018 г. ПАО «ДАЛЬ» произошло снижение коэффициента автономии на 3,6%, что свидетельствовало о незначительном снижении финансовой независимости, а в 2019 г., рост коэффициента составил 5,4%, что говорит об улучшении финансовой независимости, в целом в рассматриваемый период коэффициент автономии ПАО «ДАЛЬ» был выше нормы, что повышает гарантии погашения предприятием своих обязательств и расширяет возможность привлечения средств со стороны.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент соотношения заемных и собственных средств составил 0,5857 руб., в 2018 г. – 0,6120 руб., в 2019 г. – 0,5436 руб., то есть в 2018 г. ПАО «ДАЛЬ» произошло повышение коэффициента на 4,5%, что свидетельствовало о незначительном снижении финансовой независимости, а в 2019 г. снижение коэффициента составило 11,2%, что говорит об улучшении финансовой независимости.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент соотношения мобильных и иммобилизованных средств составил 0,3271 руб., в 2018 г. – 0,4184 руб., в 2019 г. – 0,4473 руб., то есть в 2018 г. ПАО «ДАЛЬ» произошло повышение коэффициента на 27,9%, а в 2019 г. прирост коэффициента составил 6,9%, что свидетельствовало о повышении финансовой независимости.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент маневренности составил – (-0,2377) руб., в 2018 г. – (-0,2019) руб., в 2019 г. – (-0,1170) руб. Коэффициент маневренности имеет отрицательное значение в результате наличия большой доли трудно реализуемых активов в общем объеме собственных средств ПАО «ДАЛЬ», но снижение данного коэффициента в 2019 г., по сравнению с 2017 г. произошло на 50,8%.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент обеспеченности запасов и затрат собственными источниками формирования составил – (-11,71) руб., в 2018 г. – (-8,66) руб., в 2019 г. – (-2,89) руб. Данный коэффициент имеет отрицательное значение в результате наличия у ПАО «ДАЛЬ» большой доли трудно реализуемых активов в общем объеме собственных средств.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент имущества производственного назначения составил 0,7659 руб., в 2018 г. – 0,7187 руб., в 2019 г. – 0,7161 руб., то есть в 2018 г. ПАО «ДАЛЬ» произошло повышение коэффициента на (-6,2)%, а в 2019 г. прирост коэффициента составил (-0,4)%, но при этом коэффициент на протяжении всего периода имел значение больше нормативного, что свидетельствовало о финансовой устойчивости предприятия.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент долгосрочно привлечения заемных средств составил 0,0048 руб., в 2018 г. – 0,0060 руб., в 2019 г. – 0,0065 руб., то есть в 2018 г. ПАО «ДАЛЬ» произошло повышение коэффициента на 25%, а в 2019 г. прирост коэффициента составил 8,3%, что свидетельствует о незначительном привлечении ПАО «ДАЛЬ» долгосрочных средств.

На основе данных табл. 16 следует отметить, что в 2017 г. коэффициент автономии источников формирования запасов составил -0,4058 руб., в 2018 г. – (-0,3286) руб., в 2019 г. – (-0,2153) руб., то есть в 2018 г. ПАО «ДАЛЬ» произошло снижение коэффициента на 23,5%, а в 2019 г. его снижение составило 47%, что свидетельствует о незначительном привлечении ПАО «ДАЛЬ» долгосрочных средств.

Таким образом, ПАО «ДАЛЬ» находится в неустойчивом финансовом положении, что может привести к нарушению платежеспособности предприятия в ближайшей перспективе. Однако в данном случае у ПАО «ДАЛЬ» сохраняется возможность восстановления равновесия между платежными средствами и платежными обязательствами за счет использования в хозяйственном обороте источников средств, ослабляющих финансовую напряженность (временно свободных средств резервного капитала, специальных фондов, то есть фондов накопления и потребления, превышения непросроченной кредиторской задолженности над дебиторской, банковских кредитов на временное пополнение оборотных средств). Увеличение реального собственного капитала является существенным фактором для повышения финансовой устойчивости ПАО «ДАЛЬ».