Оценка платежеспособности осуществляется на основе агрегированного баланса ООО «Долина» за указанный период. Построим агрегированный баланс ООО «Долина» за 2017-2019 гг. (табл. 14).

На основе данных табл. 14 определим наличие и достаточность собственного капитала ООО «Долина» в 2017-2019 гг.

Таблица 14

Баланс ООО «Долина» за 2017-2019 г. в агрегированном виде, тыс. руб.

Актив |

2017 г. |

2018 г. |

2019 г. |

Пассив |

2017 г. |

2018 г. |

2019 г. |

1. Внеоборотные активы (F) |

56880 |

81947 |

71364 |

4. Капитал и резервы (Ис) |

128677 |

165440 |

173348 |

2. Оборотные активы (Ra) |

96632 |

116810 |

115456 |

5. Долгосрочные пассивы (Кт) |

8693 |

8779 |

0 |

В том числе |

19039 |

32717 |

24757 |

6. Краткосрочные пассивы (Kt) |

16141 |

24538 |

13472 |

2.2. Дебиторская задолженность и прочие активы (ra) |

74766 |

78626 |

83171 |

В том числе: |

0 |

0 |

0 |

2.3. Денежные средства и краткосрочные финансовые вложения (d) |

2826 |

5467 |

7528 |

6.2. Кредиторская задолженность и прочие пассивы (rn) |

16141 |

24538 |

13472 |

Баланс (B) |

153512 |

198757 |

186820 |

Баланс (B) |

153512 |

198757 |

186820 |

В соответствии с формулой (2), (3) и (4) произведем расчет РСК, ЧА и разницы реального собственного капитала и уставного капитала.

Расчет, анализ и диагностика финансовой устойчивости предприятия по степени обеспеченности реальным собственным капиталом выполняются по следующему алгоритму. Вначале проводится расчет величины РСК и ЧА по следующим зависимостям:

![]() (2)

(2)

![]() (3)

(3)

Рассчитанные по данным зависимостям чистые активы должны совпадать с показателем РСК.

Далее выполняется расчет разницы реального собственного капитала и уставного капитала, зная, что эта разница является основным исходным показателем устойчивости финансового положения предприятия:

![]() (4)

(4)

Рассчитаем реальный собственный капитал:

РСК2017 = 128677 + 0 + 0 = 128677 тыс. руб.

РСК2018 = 165440 + 0 + 0 = 165440 тыс. руб.

РСК2019 = 173348 + 0 + 0 = 173348 тыс. руб.

Рассчитаем чистые активы:

ЧА2017 = (56880 + 96632) - (8693 + 16141 - 0) = 128678 тыс. руб.

ЧА2018 = (81947 + 116810) - (8779 + 24538 - 0) = 165440 тыс. руб.

ЧА2019 = (71364 + 115456) - (0 + 13472 - 0) = 173348 тыс. руб.

Рассчитаем разницу реального собственного капитала и уставного капитала:

РСК2017 - УК2017 = 128677 - 10 = 128667 тыс. руб.

РСК2018 - УК2018 = 165440 - 10 = 165430 тыс. руб.

РСК2019 - УК2019 = 173348 - 100 = 173338 тыс. руб.

В табл. 15 отразим полученные результаты.

Таблица 15

РСК, ЧА и разницы реального собственного капитала и уставного капитала, тыс. руб.

Показатель |

2017 г. |

2018 г. |

Абс. разн., |

2019 г. |

Абс. разн., |

Реальный собственный капитал (РСК) |

128677 |

165440 |

36763 |

173348 |

7908 |

Чистые активы (ЧА) |

128678 |

165440 |

36762 |

173348 |

7908 |

Разница реального собственного капитала и уставного капитала |

128667 |

165430 |

36763 |

173338 |

7908 |

На основе данных табл. 15 следует отметить, что в 2017 г. разница реального и собственного капитала и чистых активов составила 128678 тыс. руб., в 2018 г. данный показатель составил 165440 тыс. руб., что выше показателя предыдущего года на 36763 тыс. руб., а в 2019 г. разница составила 173348 тыс. руб., что выше показателя 2018 г. на 7908 тыс. руб. Таким образом, в течение 2017-2019 г. разница между реальным собственным капиталом и чистыми активами положительная, поэтому по признаку наличия и достаточности собственного капитала финансовое состояние ООО «Долина» следует признать устойчивым.

На основе агрегированного баланса предприятия определим степень обеспеченности запасов источниками их формирования ООО «Долина» в 2017-2019 гг. по ряду показателей.

1. Наличие собственных оборотных средств (формула расчета 5):

![]() (5)

(5)

Ес2017 = 128677 - (56880 + 74766) = -2969 тыс. руб.;

Ес2018 = 165440 - (81947 + 78626) = 4867 тыс. руб.;

Ес2019 = 173348 - (71364 + 83171) = 18813 тыс. руб.

2. Наличие собственных и долгосрочных заемных источников формирования запасов (формула расчета 6):

![]() (6)

(6)

Ет2017 = (128677 + 8693) - (56880 + 74766) = 5724 тыс. руб.;

Ет2018 = (165440 +8779) - (81947 + 78626) = 13646 тыс. руб.;

Ет2019 = (173348 + 0) - (71364 + 83171) = 18813 тыс. руб.

3. Общая величина основных источников формирования запасов (формула расчета 7):

![]() (7)

(7)

ЕΣ2017 = (128677 + 8693 + 16141) - (56880 + 74766) = 21865 тыс. руб.;

ЕΣ2018 = (165440 +8779 + 24538) - (81947 + 78626) = 38184 тыс. руб.;

ЕΣ2019 = (173348 + 0 + 13472) - (71364 + 83171) = 32285 тыс. руб.

Показателям наличия источников формирования запасов соответствуют показатели обеспеченности запасов источниками их формирования:

1. Недостаток собственных оборотных средств для формирования запасов (формула расчета 8):

![]() (8)

(8)

Ec2017 = -32140 - 6091 = -38231 тыс. руб.;

Ec2018= -21075 - 7293 = -28368 тыс. руб.;

Ec2019= -1716 - 14141 = -15857 тыс. руб.

2. Недостаток собственных и долгосрочных заемных источников формирования запасов (формула расчета 9):

![]() (9)

(9)

Eт2017 = -30705 - 6091 = -36796 тыс. руб.;

Eт2018 = -19188 - 7293 = -26481 тыс. руб.;

Eт2019 = 552 - 14141 = -13589 тыс. руб.

3) Излишек общей величины основных источников для формирования запасов (формула расчета 10):

![]() (10)

(10)

ЕΣ2017= 143614 - 6091 = 137523 тыс. руб.;

ЕΣ2018= 171161 - 7293 = 163868 тыс. руб.;

ЕΣ2019= 187990 - 14141 = 173849 тыс. руб.

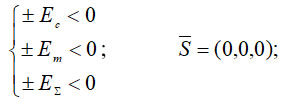

Определим тип финансовой ситуации в ООО «Долина» в 2017-2019 гг. (модель 11-16):

![]() (11)

(11)

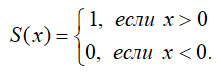

где функция S(х) определяется следующим образом:

(12)

(12)

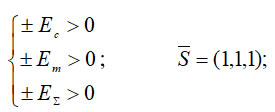

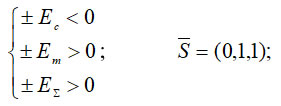

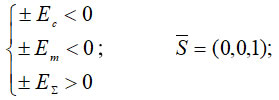

Возможно выделение четырех типов финансовых ситуаций:

1) абсолютная устойчивость финансового состояния. Задается условиями:

; (13)

; (13)

2) нормальная устойчивость финансового состояния предприятия:

; (14)

; (14)

3) неустойчивое финансовое состояние:

; (15)

; (15)

4) кризисное финансовое состояние, при котором предприятие находится на грани банкротства, так как в данной ситуации денежные средства, краткосрочные ценные бумаги и краткосрочная дебиторская задолженность предприятия не в состоянии покрыть даже кредиторской задолженности и просроченных ссуд:

; (16)

; (16)

Тип финансовой ситуации в ООО «Долина» в 2017 г.:

Тип финансовой ситуации в ООО «Долина» в 2018 г.:

Тип финансовой ситуации в ООО «Долина» в 2019 г.:

В табл. 16 отразим полученные результаты. В период с 2017 по 2019 г. ООО «Долина» находится в неустойчивом финансовом положении. Данное положение может привести к нарушению платежеспособности ООО «Долина». Данная ситуация связана с тем, что ООО «Долина» в 2011 г. привлекло процентный займ на пополнение оборотных средств, который был погашен только в конце 2018 г., что существенно отражается на финансовом положении предприятия. Но у ООО «Долина» сохраняется возможность восстановления равновесия между платежными средствами и платежными обязательствами за счет использования в хозяйственном обороте предприятия источников средств, ослабляющих финансовую напряженность (временно свободных средств резервного капитала, специальных фондов, то есть фондов накопления и потребления, превышения непросроченной кредиторской задолженности над дебиторской, банковских кредитов на временное пополнение оборотных средств).

Таблица 16

Финансовая ситуация в ООО «Долина» в 2017-2019 гг.

Показатель |

2017 г. |

2018 г. |

Абс. разн., тыс. руб. |

2019 г. |

Абс. разн., тыс. руб. |

Наличие собственных оборотных средств (Ес), |

-2969 |

4867 |

7836 |

18813 |

13946 |

Наличие собственных и долгосрочных заемных источников формирования запасов (Ет),тыс. руб. |

5724 |

13646 |

7922 |

18813 |

5167 |

Общая величина основных источников формирования запасов (ЕΣ), тыс. руб. |

21865 |

38184 |

16319 |

32285 |

-5899 |

Недостаток собственных оборотных средств для формирования запасов (±Ес) |

-38231 |

-28368 |

9863 |

-15857 |

12511 |

Недостаток собственных и долгосрочных заемных источников формирования запасов (±Ет) |

-36796 |

-26481 |

10315 |

-13589 |

12892 |

Излишек общей величины основных источников для формирования запасов (±ЕΣ) |

137523 |

163868 |

26345 |

173849 |

9981 |

Финансовая ситуация |

0, 0, 1 |

0, 0, 1 |

- |

0, 0, 1 |

- |

Оценим финансовое состояние ООО «Долина» с точки зрения ликвидности и платежеспособности.

Предприятие считается платежеспособным, если его общие активы больше, чем долгосрочные и краткосрочные обязательства. Предприятие Активы предприятия разделяются по степени ликвидности на следующие группы:

А1 - наиболее ликвидные активы (d) - к ним относятся все статьи денежных средств предприятия (стр. 1250) и краткосрочные финансовые вложения (стр. 1240) (ценные бумаги):

![]() ; (17)

; (17)

А2 - быстрореализуемые активы (ra) - дебиторская задолженность и прочие активы (стр. 1230 + стр. 1260):

![]() ; (18)

; (18)

A3 - медленно реализуемые активы (Z) - статья «Запасы» (стр. 1210 + стр. 1220) разд. II актива «Оборотные активы», за исключением «Расходов будущих периодов» (стр. 12603), а также статьи «Доходные вложения в материальные ценности» (стр. 1140) и «Прочие внеоборотные активы» из разд. I актива (стр. 1170):

![]() ; (19)

; (19)

А4 - труднореализуемые активы (F) - статьи разд. I актива, за исключением статей этого раздела, включенных в предыдущую группу:

![]() . (20)

. (20)

Пассивы баланса группируются по степени срочности их оплаты:

П1 - наиболее срочные обязательства - к ним относится кредиторская задолженность (стр. 1520):

![]() ; (21)

; (21)

П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства (стр. 1510):

![]() ; (22)

; (22)

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства (стр. 1510):

![]() ; (23)

; (23)

П4 - постоянные пассивы - статьи разд. III баланса (стр. 130):

![]() . (24)

. (24)

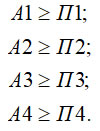

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

(25)

(25)

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств.

Рассчитав группы активов и группы пассивов, построим таблицу, отражающую ликвидность баланса ООО «Долина» в 2017-2019 гг. (табл. 17).

Таблица 17

Ликвидность баланс ООО «Долина» в 2017-2019 г., тыс. руб.

Актив |

2017 г. |

2018 г. |

2019 г. |

Пассив |

2017 г. |

2018 г. |

2019 г. |

А1 |

2826 |

5467 |

7528 |

П1 |

16141 |

24538 |

13472 |

А2 |

74766 |

78626 |

83171 |

П2 |

0 |

0 |

0 |

А3 |

4874 |

62419 |

54459 |

П3 |

8693 |

8779 |

0 |

А4 |

27178 |

52245 |

41662 |

П4 |

128677 |

165440 |

173348 |

Таким образом, в 2017-2019 г. отношение актива и пассива баланса выглядит следующим образом:

А1 < П1;

А2 > П2;

А3 > П3;

А4 < П4.

На основании полученных отношений, следует отметить, что на протяжении 2017-2019 гг. ликвидность ООО «Долина» не является абсолютной. В балансе предприятия не достаточно быстрореализуемых активов (денежные средства) для того, чтобы покрыть краткосрочные пассивы (краткосрочные кредиты и заемные средства), а так же не достаточно сложно реализуемых денежных средств (оборотных средств).

В рамках углубленного анализа платежеспособности предприятия произведем расчет относительных показателей ликвидности актива баланса, различающихся набором ликвидных средств.

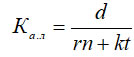

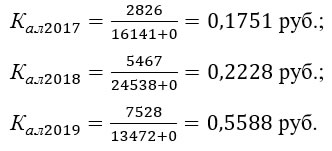

Коэффициент абсолютной ликвидности рассчитывается с помощью формулы (17):

(26)

(26)

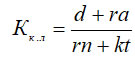

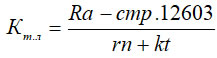

Коэффициент критической ликвидности (18):

(27)

(27)

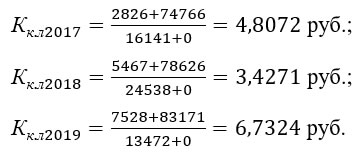

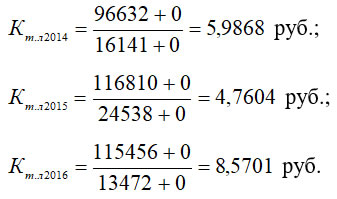

Коэффициент текущей ликвидности рассчитывается с помощью формулы (19):

(28)

(28)

На основе полученных данных построим таблицу, отражающую относительные показатели ликвидности ООО «Долина» (табл. 18).

Таблица 18

Относительных показатели ликвидности актива баланса ООО «Долина» в 2017-2019 гг., руб.

Показатель |

Норма |

2017 г. |

2018 г. |

2019 г. |

Темп прироста цепной, % |

|

2018 г. |

2019 г |

|||||

Коэффициент абсолютной ликвидности |

0,2 |

0,1751 |

0,2228 |

0,5588 |

27,2 |

150,8 |

Коэффициент критической ликвидности |

1 |

4,8072 |

3,4271 |

6,7324 |

-28,7 |

96,4 |

Коэффициент текущей ликвидности |

2 |

5,9868 |

4,7604 |

8,5701 |

-20,5 |

80,0 |

Таким образом, коэффициент абсолютной ликвидности указывает на то, что ООО «Долина» за счет имеющихся денежных средств и краткосрочных финансовых вложений, реализуемых быстро в случае надобности могло погасить в 2017 г. - 17,5%, в 2018 г. - 22,3%, а в 2019 г. - 55,9% задолженности предприятия. Коэффициент в течение всего анализируемого периода, за исключением 2017 г., имеет значение больше нормативного, что говорит о ликвидности баланса предприятия по данному показателю в 2018-2019 гг. Так прирост коэффициента абсолютной ликвидности в 2018 г. составил 27,2%, а в 2019 г. - 150,8%; прирост коэффициента критической ликвидности составил в 2018 г. - (-28,7)%, а в 2019 г. - 96,4%; прирост коэффициента текущей ликвидности составил в 2018 г. - (-20,5)%, а в 2019 г. - 80,0%.

Коэффициент критической ликвидности указывает на то, что ООО «Долина» в ближайшей перспективе при условии своевременного расчетов с дебиторами способно погасить текущую задолженность в 2017 г. на 480,7%, в 2018 г. - на 342,7%, а в 2019 г. - на 673,2%. Коэффициент в течение всего анализируемого периода ниже нормы, что говорит о неликвидности баланса по этому показателю.

Коэффициент текущей ликвидности указывает на то, что платежеспособность ООО «Долина» на период, равный средней продолжительности одного оборота всех оборотных средств в 2017 г. составляла 598,7%, в 2018 г. - 476,0%, а в 2019 г. - 857,0%, что говорит о ликвидности баланса по данному показателю.

Таким образом, ООО «Долина» находится в неустойчивом финансовом положении, что может привести к нарушению платежеспособности предприятия в ближайшей перспективе. Однако в данном случае у ООО «Долина» сохраняется возможность восстановления равновесия между платежными средствами и платежными обязательствами за счет использования в хозяйственном обороте источников средств, ослабляющих финансовую напряженность (временно свободных средств резервного капитала, специальных фондов, то есть фондов накопления и потребления, превышения непросроченной кредиторской задолженности над дебиторской, банковских кредитов на временное пополнение оборотных средств). Увеличение реального собственного капитала является существенным фактором для повышения финансовой устойчивости ООО «Долина».